BHP et Woodside Petroleum Ltd et ont conclu un acte d’engagement de fusion pour combiner leurs portefeuilles respectifs de pétrole et de gaz par une fusion entièrement en actions afin de créer une société énergétique indépendante du top 10 mondial en termes de production.

BHP fusionne ses activités pétro-gazières avec Woodside

À l’issue de la transaction, l’activité pétrolière et gazière de BHP fusionnera avec Woodside, et émettra de nouvelles actions qui seront distribuées aux actionnaires de BHP. La société Woodside élargie sera détenue à 52 % par les actionnaires actuels de Woodside et à 48% par les actionnaires actuels de BHP. La transaction est soumise à une diligence raisonnable de confirmation, à la négociation et à l’exécution de documents de transaction en bonne et due forme, ainsi qu’à la satisfaction des conditions préalables, y compris les approbations des actionnaires, des autorités de réglementation et autres.

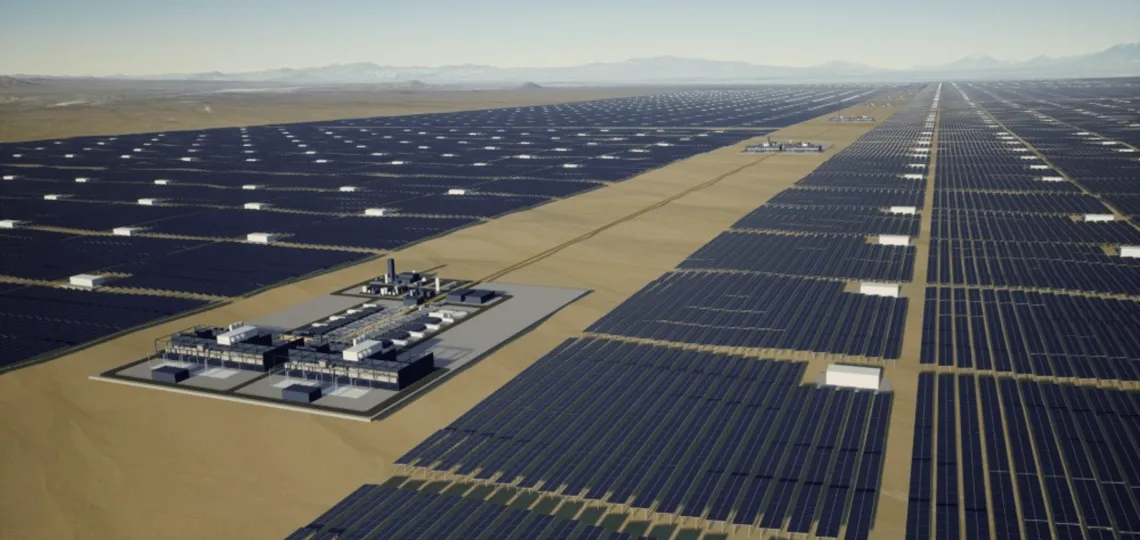

Avec la combinaison de deux portefeuilles d’actifs, la fusion proposée créerait la plus grande société énergétique cotée à l’ASX, avec une position dans le top 10 mondial de l’industrie du GNL en termes de production. L’entreprise combinée disposera d’un portefeuille pétrolier à marge élevée, d’actifs GNL à longue durée de vie et de la résilience financière nécessaire pour contribuer à fournir de l’énergie propre.

Fusion pour nouveau « super-indépendant »

Une fusion donnerait naissance à un nouveau « super-indépendant » international, construit pour sa taille et sa résilience, qui se concentrerait à long terme sur le GNL, mais qui serait exposé à moyen terme au pétrole en eau profonde à forte marge.

Pour le secteur E&P australien au sens large, une deuxième proposition de fusion donnera à l’Australie un autre poids lourd local capable de rivaliser sur la scène internationale. L’optimisation inévitable des portefeuilles élargis offrira également des opportunités à d’autres acteurs cherchant à extraire de la valeur des actifs jugés excédentaires par ces nouvelles entités plus grandes.

Des synergies importantes

Cette fusion de portefeuilles d’actifs très complémentaires devrait permettre de dégager des synergies importantes. Woodside et BHP ont estimé les synergies annuelles à plus de $400 millions/an (base 100%, avant impôts).

Ces synergies devraient provenir de L’optimisation des processus d’entreprise et des coûts d’exploitation dans l’ensemble du portefeuille, l’exploitation des capacités pétrolières de, notamment en matière de technologie, d’exploitation, de ventes et de marketing, d’infrastructure et de développement des ressources