Le rachat de MPN (Mobil Producing Nigeria), l’unité d’Exxon Mobil, par Seplat Energy a été approuvé. Le président et ministre du pétrole du Nigeria, Muhammadu Buhari, a donné son accord pour le rachat de l’unité nigériane d’Exxon Mobil par Seplat Energy.

Cette dernière est une compagnie pétrolière et gazière indépendante nigériane. Le montant de la transaction de l’unité MPN s’élève, quant à lui, à 1,28 milliard de dollars.

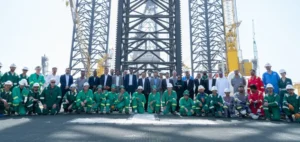

Seplat Energy rachète MPN

Muhammadu Buhari a manifesté son accord concernant cette transaction dans un communiqué. Exxon Mobil et Seplat vont ainsi exploiter les licences pétrolières de l’unité. Cette transaction pourrait permettre au Nigéria d’atteindre son quota de production de l’OPEP.

Le pays souhaite également développer ses ressources gazières présentes dans la région. D’autant plus que l’UE envisage de s’approvisionner en gaz nigérian.

En février dernier, Seplat Energy avait déclaré qu’un accord était prévu avec Exxon Mobil pour le rachat de MPN. Il s’agit d’un rachat du capital social de l’activité d’Exxon d’une valeur de 1,28 milliard de dollars. Ces activités se situent dans les eaux peu profondes au large du pays.

Il est également prévu une contrepartie supplémentaire pouvant atteindre un montant de 300 millions de dollars. Ce montant dépend en réalité des fluctuations des prix du pétrole et de la quantité moyenne produite par MPN. Le tout étant pris en compte sur une période de cinq ans.

Le Dr Bryant Orjiako, Président de Seplat Energy, s’était exprimé concernant les retombées positives de cette transaction:

« En tant qu’entreprise nettement plus grande, avec une base de ressources plus solide et des capacités considérablement améliorées, nous serons mieux placés pour fournir des solutions énergétiques durables qui stimulent la croissance et la rentabilité au profit de toutes nos parties prenantes, en particulier nos communautés d’accueil et l’économie nigériane au sens large. Nous soutenons pleinement les objectifs de la « Décennie du gaz » du gouvernement fédéral, et cette acquisition accélérera notre développement des ressources gazières du Nigeria afin de contribuer à une transition juste pour notre pays en pleine croissance. »

Roger Brown, PDG de Seplat, ajoute:

« Nous sommes déterminés à poursuivre notre croissance grâce aux nombreuses opportunités de production à faible coût et à faible risque qu’elle offre à court terme, tout en développant également des opportunités à plus long terme pour monétiser nos importantes ressources en gaz par le biais d’opportunités nationales et d’exportation. C’est une situation gagnante pour les deux entreprises. Ensemble, nous renforcerons notre concentration sur la rentabilité et la génération de liquidités afin de réinvestir dans le développement énergétique du Nigeria. »

Seplat est une entreprise cotée en Bourse à Londres et au Nigeria. Cette transaction permettra à la compagnie de devenir l’une des plus grandes sociétés énergétiques indépendantes cotée dans ses deux bourses.