Le flaring, ou torchage du gaz, deviendra-t-il le plus grand défi environnemental de la présidence Biden ? S’il est encore trop tôt pour répondre, le torchage demeure néanmoins un obstacle majeur à tout plan de décarbonation. Visant la neutralité carbone d’ici 2050, le président élu devra ainsi s’attaquer à cette pratique extrêmement émettrice en CO2. Or, cette tâche sera particulièrement ardue tant vont se dresser des obstacles institutionnels, juridiques et économiques entravant l’action présidentielle.

Le problème du flaring aux États-Unis

Le flaring consiste à faire brûler du gaz dans des torchères au moment de l’exploitation des champs pétroliers. L’objectif est de se débarrasser du gaz associé qui ne peut être utilisé ou même vendu sur les marchés. Les entreprises utilisent également le torchage pour des raisons de sécurité afin d’alléger la pression sur les équipements.

En théorie, cette technique permet de brûler près de 99 % du gaz. En réalité, très peu d’entreprises atteignent un tel chiffre ce qui entraîne des émissions massives de CO2 dans l’atmosphère. D’après l’Agence internationale de l’énergie, le torchage a ainsi émis près de 275 millions de tonnes équivalent CO2 en 2018.

Aux États-Unis, cette technique se trouve largement utilisée notamment dans les bassins du Permian au Texas et Bakken au Dakota. Rien qu’au Texas, on estime à 275 milliards de pieds cubes la quantité de gaz brulée en 2019. Cela correspond à la consommation annuelle de 5 millions d’Américains représentant un gaspillage de 400 millions de dollars.

Afin de réduire ce gaspillage, Barack Obama avait tenté sans succès de limiter l’usage de cette technique. Son successeur, Donald Trump, a quant à lui supprimé les contraintes environnementales pesant sur les entreprises. De fait, sous son mandat, les activités de torchage ont littéralement explosé augmentant de 48 % entre 2017 et 2018.

Cette explosion a connu pourtant un coup d’arrêt en 2020 en raison de l’effondrement des cours du pétrole. Cependant, cette diminution ne signifie aucunement une amélioration de la performance des opérations de torchage. Au contraire, d’après le Fonds de défense de l’environnement, 7 % du gaz brulé au Texas s’échappe directement dans l’atmosphère.

Les obstacles juridiques et institutionnels à une interdiction du flaring

Récemment élu, Joe Biden a promis de réduire très rapidement les émissions de CO2 liées au torchage du gaz. Son programme consiste en effet à rétablir les nombreuses normes environnementales abandonnées par son prédécesseur. Cela passera notamment par un contrôle renforcé sur les exploitations pétrolières situées sur les terres fédérales.

Un objectif de 99 % d’efficacité du flaring sera ainsi probablement imposé aux compagnies qui exploitent sur ces terres. Pour Biden, il s’agit d’une étape primordiale pour faire des États-Unis un État neutre en carbone d’ici à 2050. Pourtant, hormis pour les terres fédérales, la capacité d’action du nouveau président reste extrêmement limitée dans ce domaine.

Premièrement, les terres fédérales ne concernent qu’une minorité des exploitations pétrolières du pays. Les champs pétroliers texans, par exemple, n’appartiennent pas à ce statut mais dépendent au contraire du droit privé. Ainsi, l’administration Biden sera dans l’incapacité juridique d’imposer des normes de torchage contraignantes à ces secteurs.

De plus, le président se verra confronté à une majorité conservatrice hostile à la Cour suprême et probablement au Sénat. Ainsi, toute politique fédérale visant à réduire le torchage risque fort de ne jamais voir le jour. Rappelons qu’aux États-Unis, la terre appartient majoritairement aux particuliers protégeant ainsi ces derniers contre l’ingérence du gouvernement fédéral.

Le remplacement des directeurs climato-sceptiques à la tête des agences comme l’EPA pourrait également s’avérer difficile avec un Sénat républicain. Dans ces conditions, hormis pour les terres fédérales, Biden disposera de très peu de leviers afin d’appliquer sa politique. Seuls les États posséderont vraiment une influence sur la question du torchage.

Le Colorado vient ainsi d’annoncer l’interdiction totale de cette technique à partir de 2021. L’État rejoint ainsi l’Alaska dans l’application d’une telle mesure. Au Texas, le régulateur s’est également engagé début novembre à un renforcement de ses normes de torchage.

L’économie comme facteur de réduction du flaring

Aux États-Unis, ce sont donc plutôt les régulateurs locaux qui influencent la législation sur la question du torchage. En cela, l’administration Biden se trouvera dépendante des évolutions internes propres à chaque État. Cependant, la prochaine administration possèdera une capacité d’influence non négligeable dans le domaine économique, et ce, pour deux raisons.

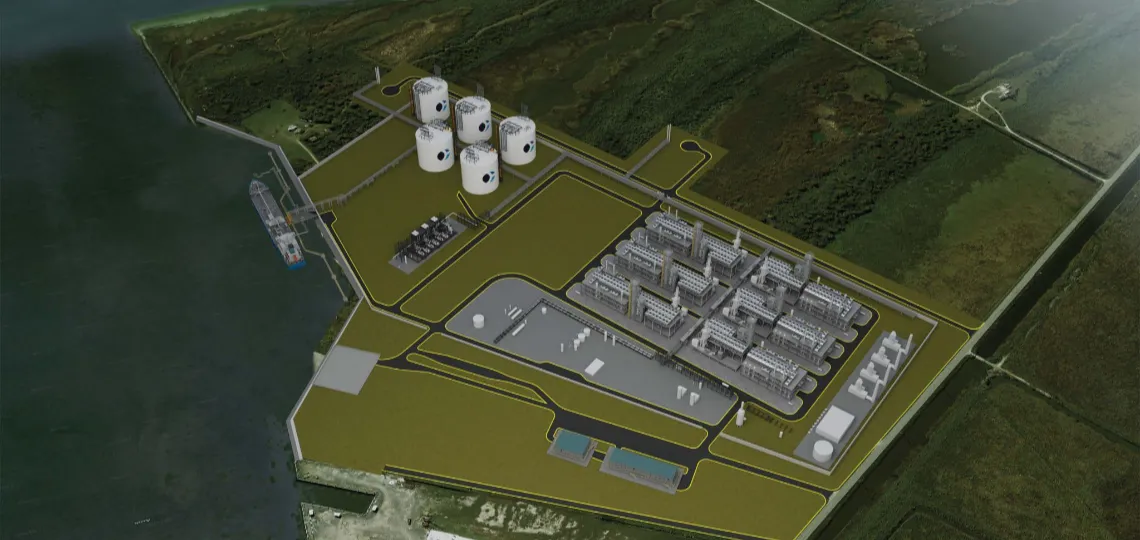

Premièrement, le gouvernement fédéral peut encourager le développement de la concurrence dans la partie midstream de la chaîne pétrolière. Cela permettra notamment de faire diminuer les coûts d’accès aux gazoducs et ainsi inciter les compagnies à vendre leur gaz. Rappelons qu’aujourd’hui, seuls les grands exploitants ont le pouvoir de marché suffisant pour connecter leurs exploitations à des gazoducs.

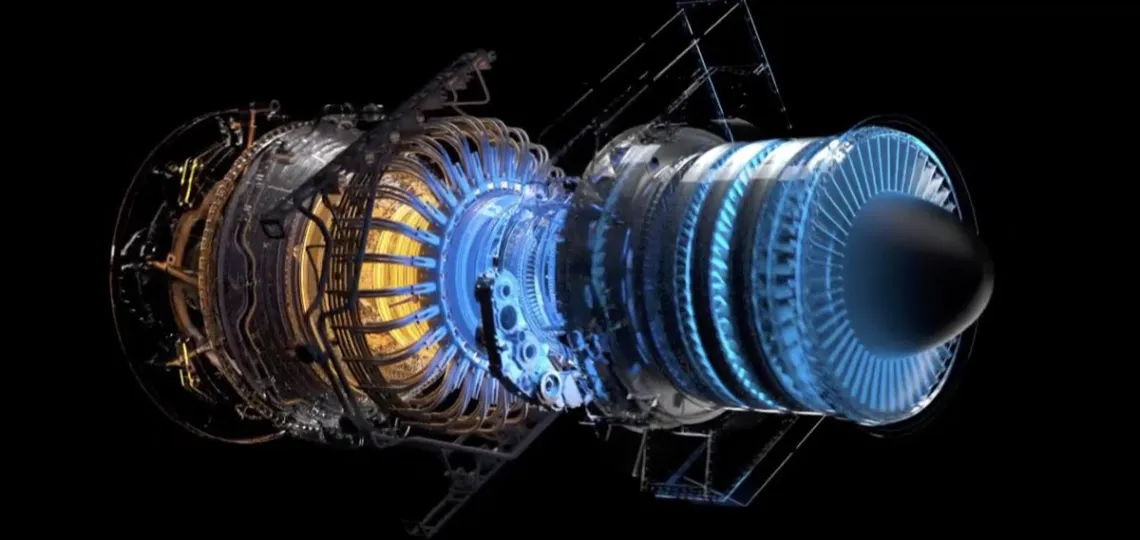

Deuxièmement, l’administration Biden pourrait favoriser la demande de gaz aux États-Unis incitant les compagnies à se détourner du torchage. Le prochain président a ainsi annoncé un grand plan de promotion des énergies renouvelables (ENR). Or, le gaz est extrêmement apprécié pour ses avantages en matière de flexibilité afin d’intégrer ces ENR intermittentes au réseau.

C’est pourquoi le gaz pourrait jouer un rôle important comme capacité de réserve dans un mix électrique peu carboné. La difficulté sera de convaincre l’aile gauche du Parti démocrate de s’appuyer sur le gaz comme énergie de transition. L’appel de la gauche à réglementer davantage la construction de gazoducs pourrait ainsi paradoxalement affaiblir la lutte contre le flaring.

En conséquence, la prochaine administration Biden disposera d’une marge de manœuvre très étroite pour réduire la pratique du torchage. Administrativement et juridiquement, exceptée sur les terres fédérales, elle n’en a tout simplement pas les moyens. Pour Biden, la clé sera de s’assurer que les entreprises soient incitées à vendre leur gaz plutôt qu’à le brûler. En d’autres termes, lutter contre le flaring exigera une plus grande part du gaz dans le mix électrique.