L’acquisition de Citgo Petroleum par Amber Energy, une entité soutenue par Elliott Investment Management, représente une manœuvre majeure dans le secteur du raffinage aux États-Unis. Ce rachat est le résultat d’une procédure judiciaire visant à régler les dettes du Venezuela et de sa société pétrolière nationale, PDVSA, totalisant environ 21,3 milliards de dollars. Citgo, un actif stratégique pour le Venezuela, est également le septième plus grand raffineur du marché américain, avec une capacité de traitement de 807 000 barils par jour répartie entre ses raffineries au Texas, en Louisiane et dans l’Illinois. En 2023, l’entreprise a généré un bénéfice net de 2 milliards de dollars.

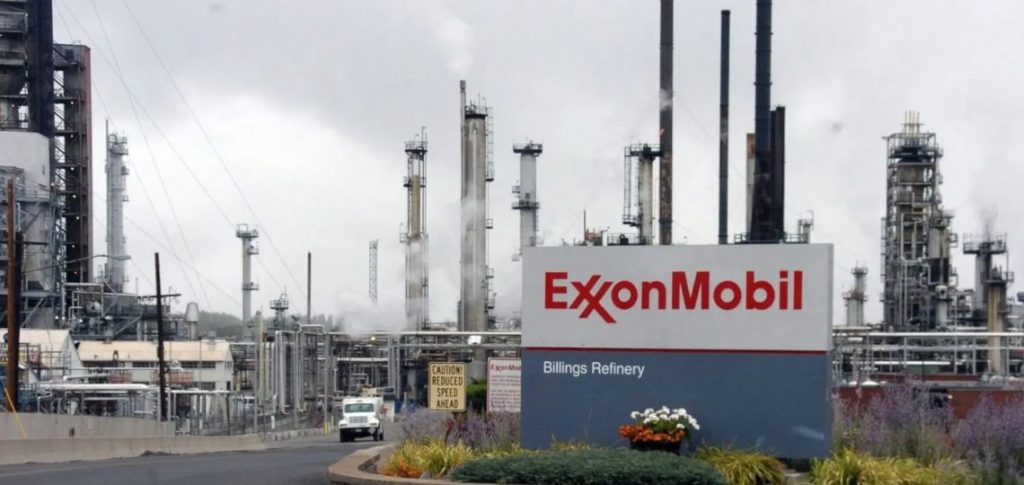

L’intérêt d’Elliott pour Citgo découle des diverses créances impayées par le Venezuela, qui ont poussé les créanciers à réclamer des compensations via la mise aux enchères des parts de PDV Holding, la société mère de Citgo. Amber Energy, dirigée par Gregory Goff, ancien PDG de Marathon Petroleum et actuel membre du conseil d’administration d’Exxon Mobil, a été désignée comme l’acquéreur principal lors de l’enchère. Le prix de rachat proposé par Amber, évalué à 7,28 milliards USD, est loin de compenser la totalité des créances, mais permettrait de débloquer une partie des paiements attendus par les créanciers internationaux.

Un rachat complexe avec des répercussions sur le marché américain

L’opération de rachat de Citgo soulève plusieurs questions de concurrence et de stratégie industrielle aux États-Unis. Citgo et Exxon Mobil sont concurrents directs sur le marché des carburants et des lubrifiants, et l’implication de Gregory Goff, directeur actuel d’Exxon, dans cette acquisition via Amber Energy pourrait attirer l’attention des régulateurs fédéraux. En effet, toute concentration excessive dans le secteur du raffinage pourrait être perçue comme un déséquilibre du marché, incitant la Federal Trade Commission (FTC) à examiner de près les implications de cette transaction.

Le positionnement de Citgo sur le marché américain reste stratégique : l’entreprise détient un réseau de 4 200 détaillants indépendants, des infrastructures de stockage importantes, et un réseau de pipelines lui permettant de desservir efficacement plusieurs marchés régionaux. Avec l’appui financier d’Elliott, Amber pourrait restructurer Citgo pour optimiser la rentabilité de ses actifs, éventuellement via la cession de certains segments moins rentables. Toutefois, le spectre de nouveaux litiges avec d’autres créanciers vénézuéliens plane sur cette transaction, compliquant la gouvernance de l’entreprise et limitant ses marges de manœuvre à court terme.

Gregory Goff : une figure clé pour Amber Energy

Gregory Goff, fort de 40 ans d’expérience dans le secteur de l’énergie, joue un rôle déterminant dans cette opération. Après une carrière marquée par ses positions de direction chez Marathon Petroleum et Andeavor, où il a mené d’importantes restructurations, Goff est également reconnu pour sa capacité à maximiser la valeur des actifs dans un environnement concurrentiel. Sa nomination en tant que PDG d’Amber Energy témoigne de la volonté d’Elliott de placer un leadership expérimenté à la tête de Citgo pour naviguer dans ce contexte complexe.

Amber Energy, tout en se positionnant comme une entité indépendante, pourrait bénéficier de la longue collaboration entre Goff et Elliott. L’exemple le plus marquant reste la scission réussie de la division Speedway de Marathon Petroleum, qui a conduit à sa vente à 7-Eleven pour 21 milliards de dollars en 2021. Cette stratégie pourrait se reproduire avec Citgo, en particulier si Amber décide de revendre certains actifs de Citgo pour maximiser le rendement à court terme, tout en rationalisant les opérations principales de raffinage.

Les implications géopolitiques du rachat de Citgo

Citgo n’est pas un simple actif pétrolier : son contrôle a longtemps été un enjeu géopolitique majeur entre les États-Unis et le Venezuela. Depuis que l’administration Trump a reconnu le gouvernement intérimaire de Juan Guaidó en 2019, le contrôle de Citgo est resté contesté. Le rachat par Amber Energy pourrait ainsi changer la donne, en isolant davantage le régime de Nicolás Maduro, qui perdrait ainsi un actif clé pour ses finances internationales. De plus, le rôle d’Elliott, fonds activiste connu pour ses prises de position agressives, pourrait exacerber les tensions avec d’autres créanciers qui cherchent à récupérer leur mise via des litiges en cours.

L’enjeu est également stratégique pour les États-Unis, qui cherchent à sécuriser leur approvisionnement en carburants et à réduire leur dépendance vis-à-vis de sources d’énergie jugées « à risque ». En intégrant Citgo dans le portefeuille d’Amber, les États-Unis pourraient renforcer leur position sur le marché des carburants tout en réduisant l’influence du Venezuela dans le secteur du raffinage américain.