Viper Energy, Inc., filiale cotée de Diamondback Energy, Inc., a finalisé l’acquisition de Sitio Royalties Corp. Cette opération, annoncée précédemment, vient d’être clôturée avec effet immédiat à partir du 19 août 2025. La transaction vise à consolider la position de Viper dans le secteur des royalties sur les hydrocarbures, un segment générateur de flux de trésorerie stable et décorrélé de la structure d’actifs opérés.

Cette acquisition modifie directement les prévisions de production pour le troisième trimestre 2025. Diamondback Energy a revu à la hausse sa guidance trimestrielle, tenant compte de 43 jours de contribution opérationnelle des actifs nouvellement acquis. La production nette du groupe est désormais attendue entre 908 et 938 milliers de barils équivalent pétrole par jour (MBOE/j), contre une estimation initiale comprise entre 890 et 920 MBOE/j.

Hausse de la production attendue après l’intégration des actifs

Du côté de Viper Energy, la production nette est anticipée entre 104,0 et 110,0 MBOE/j. Quant à la production de pétrole brut seule, les prévisions de Viper s’établissent désormais entre 54,5 et 57,5 milliers de barils par jour (MBO/j), une progression attribuée à l’apport immédiat des actifs de Sitio Royalties. Pour Diamondback Energy, la production de pétrole brut est également révisée à la hausse, atteignant une fourchette comprise entre 494 et 504 MBO/j, contre 485 à 495 MBO/j auparavant.

La société n’a pas communiqué de prévisions actualisées à l’échelle annuelle. Elle a annoncé que les nouvelles projections pour l’ensemble de l’exercice 2025 seront communiquées lors de la publication des résultats du troisième trimestre, attendue en novembre prochain.

Consolidation des actifs dans les royalties pétrolières

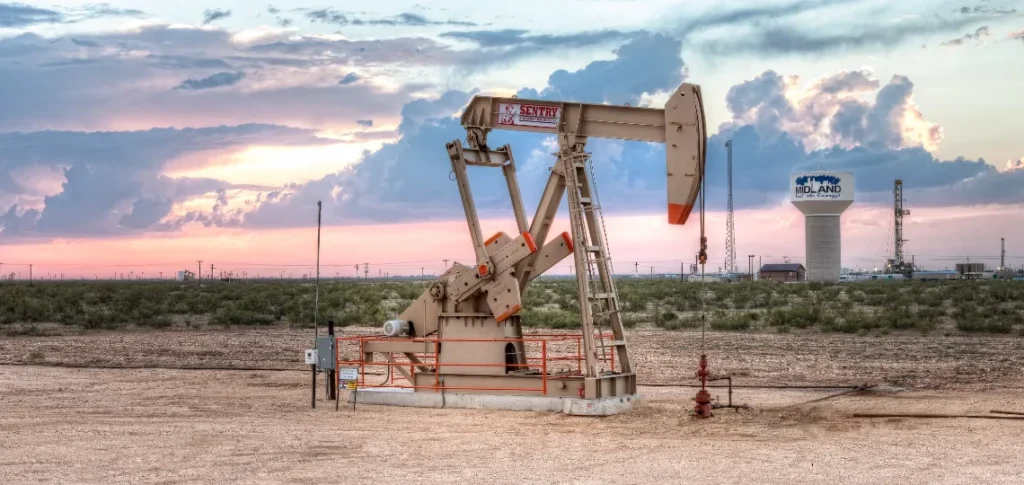

L’intégration des actifs de Sitio Royalties vient renforcer la stratégie de Viper Energy, spécialisée dans l’acquisition et la gestion de droits miniers non opérés. Ces droits offrent une exposition directe à la production sans responsabilité opérationnelle, ce qui permet aux entreprises comme Viper d’optimiser leurs rendements sans s’impliquer dans l’exploitation directe des gisements.

Cette transaction s’inscrit dans un contexte de consolidation continue du secteur américain des énergies fossiles, où les opérateurs cherchent à sécuriser leurs flux de revenus et leurs réserves en capitalisant sur des actifs déjà en production. Aucun détail financier supplémentaire sur le montant de l’acquisition ou ses modalités n’a été communiqué dans cette mise à jour.